木元 貴祥さん(きもと たかよし)

パスメド ‒PASS MED‒ 代表 https://passmed.co.jp/

1986年生まれ 滋賀県出身

日本イーライリリーのMR職、薬剤師国家試験対策予備校「薬学ゼミナール」の薬理学講師、保険調剤薬局の薬剤師を経て現在に至る。

現在はSkypeを利用した薬学生向けのオンライン家庭教師や看護師国家試験対策予備校講師業の他、下記サイトの運営を行っている。

●運営サイト

- ・新薬情報オンライン:https://passmed.co.jp/di/

新薬の作用機序等を分かりやすく解説。月間アクセス数8万PVの人気サイト - ・メディカルタックス:https://passmed.co.jp/setsuzei/

医療スタッフ向けの節税・資産運用について税理士・薬剤師・FPが解説 - ・パスメド薬学部試験対策室:https://passmed.co.jp/pharmacy/

無料の演習問題2000題以上。薬学生向け、試験対策サイト

●著書

同効薬おさらい帳

パスメド –PASS MED- を運営している木元 貴祥(きもと たかよし)です! 確定申告の時期が近づいてきましたね。

前回は「薬剤師が知っておくべき税制・節税に関する言葉の意味」をお伝えしましたが、今回は最近よく耳にするようになった「個人型確定拠出年金(iDeCo:イデコ)」について紹介していきます。主には副業や事業などをしていない雇われの薬剤師(以下、総称して「サラリーマン」と書きます)の節税・資産形成に大切ですよ。

「年金」と名前が付いていますので、お察しの通り、年金の一種です。ですので、まずは年金制度について簡単に理解しておきましょう!

サラリーマンの年金制度(国民年金+厚生年金+α)

国が行っている年金制度のことを「公的年金制度」と呼んでいますが、大きく分けて2種類あります。

- ❶ 国民年金(基礎年金):20歳以上の全国民が対象

- ❷ 厚生年金:20歳以上のサラリーマン・公務員が対象

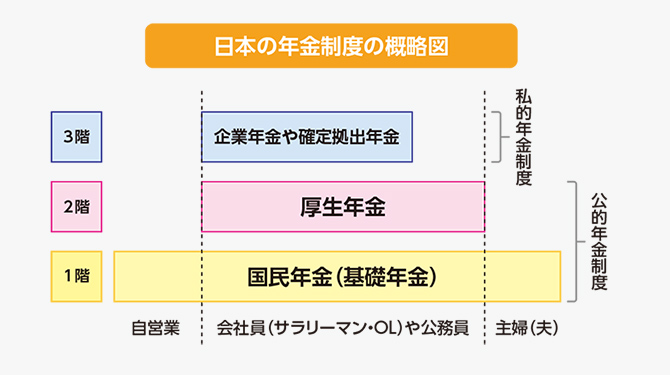

つまり、20歳以上で自営業や主婦の人は「❶国民年金」のみ、サラリーマンの人は「❶国民年金+❷厚生年金」に強制的に加入していることになります(図1)。

このことから、「❶国民年金」のことをいわゆる「1階部分」、「❷厚生年金」のことを「2階部分」と呼ぶこともありますね。また、公的年金制度とは別の「私的年金制度」として個人や会社が加入できる「3階部分」の年金もあって、ここに確定拠出年金や企業年金というものが含まれます(図1)。

また、公的年金制度とは別の「私的年金制度」として個人や会社が加入できる「3階部分」の年金もあって、ここに確定拠出年金や企業年金というものが含まれます(図1)。

ちなみに“拠出”という言葉が何回も出てきますが、これは年金の掛金(積立金)を支払うという意味です。

確定拠出年金は「“拠出”する額が“確定”している」という意味ですね。具体的に言うと、「毎月1万円と金額を決めて、決めた掛金額を年金として積み立てていく」イメージです(図2)。

確定拠出年金の中にも加入者によって以下の2種類があります。

- ● 企業型確定拠出年金:会社が加入する

- ● 個人型確定拠出年金(iDeCo):個人が加入する

ここでようやくiDeCoが出てきました。要約すると、年金の3階部分(私的年金制度)にあって個人が加入する確定拠出年金のことですね。

iDeCoの概要

iDeCoの加入は個々人で任意ですので、自分で金融機関に申し込んで始めます。そして申込時に決めた毎月の積立金額を拠出し、お金を運用していきます。

「運用」と聞くと、拒絶感があるかもしれませんが、iDeCoでは毎月の掛金を「どこに預けるか」を決めることができます(図2)。これを「運用」と呼んでいるだけですので、そんなに難しいことではありませんよ。

毎月積み立てたお金とその利息等は60歳以降に受給できるようになります。注意点としては、積み立てたお金は原則、60歳になるまで引き出すことができないことです。急な出費には対応ができませんので、この点はしっかりと理解しておく必要があります。

また、運用方法(どこにお金を預けるか)は、大きく以下の3つがあります。

- ● 預貯金:銀行預金と同じ(例:みずほ銀行の定期預金)

- ● 投資信託:国内外の株式、債権、不動産など

- ● 保険商品:終身保険、積立傷害保険など

運用先は1つだけではなく、複数選択することも可能です。例えば、月1万円を拠出した際、

- ● 80%(8,000円)は銀行預金

- ● 20%(2,000円)は国内株式

といったように自由に組み合わせることができますし、組み合わせはいつでも変更が可能なので柔軟性が高いのが特徴ですね。

預貯金や保険商品では基本的に「元本確保型」ですので、合計の積立金(元本)に対して給付額が減る(元割れ)ことはほぼありません。

一方、投資信託では価格変動リスクがある「元本変動型」です。給付額が元本以上に増えることや減ることもありますので注意が必要です。

また、iDeCoを行っていく際に必要な費用として、

- ● 口座開設費用(初年度のみ):2,777円

- ● 口座の維持費用(ずっと):167円~617円/月=2,004円~7,404円/年

があります。

口座開設費用はどこの金融機関でiDeCoを始めても同額です。しかし、口座の維持費用は、最安値の167円/月から最高値の617円/月まで幅広いため、これは事前に必ずチェックするが必要があります!

ちなみに2019年10月時点で最安値の口座維持費用(167円/月)の主な金融機関は、りそな銀行、イオン銀行、SBI証券、楽天証券、マネックス証券、松井証券、大和証券など、数えるほどしかありません。必ず最安値の金融機関で始めるようにしましょう。

iDeCoの手数料の話で「あれ? こんなに月々の費用がいるなら、手数料無料の銀行預金に預けた方がいいのでは……?」と思った方いらっしゃるかもしれません。しかし! 次に説明する節税効果によって、この費用が消し飛ぶほどの節税効果が得られます。これがiDeCo最大の特徴です。

iDeCo拠出時の節税効果

iDeCoは年金制度の一つに位置付けられているだけあって、節税効果が絶大です。iDeCoのお金の動きには以下の3つがあり、それぞれ節税効果が異なります。

- ● 拠出時:お金を払う(拠出)時

- ● 運用時:お金を預けている時

- ● 給付時:お金を貰う時

紙面の都合上、全ては紹介できませんが、この中でも最も大切な拠出時の節税効果について解説します。

iDeCoで拠出する金額の最低額は「月5,000円」ですが、上限は定められていません。もし拠出額を減らしたかったり増やしたかったりするときは、1年に1度だけ拠出額の変更が可能ですので、収入や生活に合わせて簡単に変更することができます(例:2万円/月の拠出だったが子供が大学在学中は5,000円/月に減らす)。

そして拠出額は所得控除※のうち「小規模企業共済等掛金控除」が適用でき、控除の上限は下表の3パターンです。勤め先の会社が加入している制度によって異なりますので、ご自身の会社(経理担当者)に聞いてみるとすぐに分かると思いますよ。

※ 所得控除については前回の記事「薬剤師が知っておくべき税制・節税に関する言葉の意味」をご確認ください

| 確定給付企業年金 | 企業型確定拠出年金 | 小規模企業共済等掛金控除の限度額 | |||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| パターン① | × | × | 23,000円/月 (276,000円/年) |

||||||||||||||||||||||||||||

| パターン② | × | ○ | 20,000円/月 (240,000円/年 |

||||||||||||||||||||||||||||

| パターン③ | ○ | 問わない ( ○ or ×) |

12,000円/月 (144,000円/年) |

||||||||||||||||||||||||||||

拠出額に上限はありませんが、控除額には上限がありますので、iDeCoの節税効果を最大限にするなら「小規模企業共済等掛金控除」の限度額までに留めておきましょう。

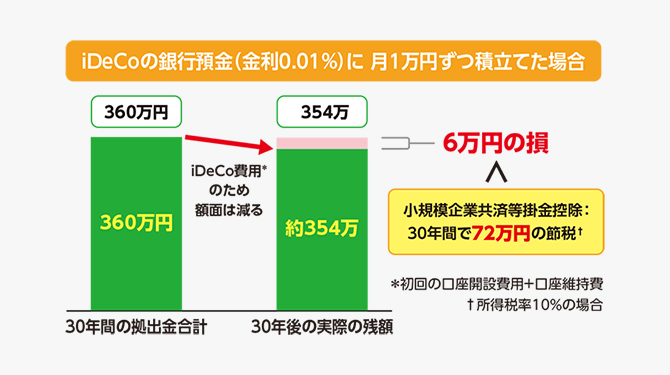

では具体的にシミュレーションをしてみます。30歳薬剤師のAさんがiDeCoを銀行預金(金利0.01%)で運用した場合です(iDeCoでは投資信託も選べますが、今回は安心・安全な預貯金のケースとしてみました)。

- ● iDeCoの運用は銀行預金(金利0.01%)

- ● 毎月の拠出額は1万円(12万円/年)で支払期間は30年(30年で360万円)

- ● iDeCoの口座開設費用が2,777円(初回のみ)、口座維持費が年間2,004円かかってしまう(30年で約6万円の費用)

- ● 30年間で合計の預金金額は「354万円(拠出360万円-費用6万円)」となる

●金利は0.01%と微々たるもののため、計算からは除外。

これだけ見ると、完全に費用の分、損をしている気がしますよね。ここで考えるのが所得控除の「小規模企業共済等掛金控除」です。上記の例の場合、年間12万円の拠出金は全額所得控除の対象となります。

所得税率が10%の人の場合(年収400〜600万円であれば、所得税率は10%であることが多い)、年間の税金は所得税で12,000円(12万円×10%)の節税になります。また、住民税は一律10%の税率ですのでこちらも12,000円(12万円×10%)の節税ですね! 所得税・住民税併せて年間24,000円の節税効果です。

つまり、30年間では所得税・住民税合わせて実に72万円の節税効果を得ることが可能です。このように通常の銀行預金の代わりにiDeCoの銀行預金に預けておくだけで、30年間で66万円(節税効果72万円-手数料6万円)がお得になる計算ですね。すごい!

iDeCoのメリット・デメリット

それではここまでの内容からiDeCoのメリット・デメリットをまとめてみましょう。

メリット

- ● 拠出時の節税効果が高い

- ● 運用先をいつでも変更できる

- ● 拠出額は年に1回変更できる

- ● 節税と資産運用に最適

デメリット

- ● 運用方法(投資信託等)によっては元割れのリスクがある

- ● 60歳まで引き下ろせない(急な出費には対応できない)

- ● 年間約2,000円の費用がかかる

iDeCoの最大のメリットは節税効果ですが、反面、運用方法によっては元割れのリスクがあったり、60歳まで引き下ろせなかったりとデメリット面もしっかりと確認しておきましょう。

国の年金制度は今後10年・20年後にどうなっているのかは不明瞭で不安も大きいと思います。iDeCoは上手に活用すれば節税しながら投資信託などで資産運用も可能になりますので、老後の資産形成に最適です。

是非読者の皆様の今後にお役立ていただければ嬉しく思います。

次回は所得控除の中でも皆様に身近な「生命保険料控除」の仕組みを図解・実例付きで解説していきます! どうぞお楽しみに。

本記事の詳しい解説は以下で配信中!

●メディカルタックス:【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

https://passmed.co.jp/setsuzei/ideco