木元 貴祥さん(きもと たかよし)

パスメド ‒PASS MED‒ 代表 https://passmed.co.jp/

1986年生まれ 滋賀県出身

日本イーライリリーのMR職、薬剤師国家試験対策予備校「薬学ゼミナール」の薬理学講師、保険調剤薬局の薬剤師を経て現在に至る。

現在はSkypeを利用した薬学生向けのオンライン家庭教師や看護師国家試験対策予備校講師業の他、下記サイトの運営を行っている。

●運営サイト

- ・新薬情報オンライン:https://passmed.co.jp/di/

新薬の作用機序等を分かりやすく解説。月間アクセス数10万PVの人気サイト - ・メディカルタックス:https://passmed.co.jp/setsuzei/

医療スタッフ向けの節税・資産運用について税理士・薬剤師・FPが解説 - ・パスメド薬学部試験対策室:https://passmed.co.jp/pharmacy/

無料の演習問題2000題以上。薬学生向け、試験対策サイト

●著書

薬剤師国家試験のための薬単、同効薬おさらい帳

パスメド –PASS MED- を運営している木元 貴祥(きもと たかよし)です! 暑い日が続きますが、体調はいかがでしょうか?

さて、これまでは主に節税・節約に関する内容を紹介していましたが、今回のテーマは「投資」。国の制度を活用したお金の増やし方について解説していきたいと思います。

投資と聞くと、抵抗感があったり、損したりするかもと思ったり、マイナスなイメージをお持ちかもしれません。もちろん投資には元本保証がありませんので、損する可能性も十分にあります。

そんな中、皆さん、一度は耳にしたことのある「NISA(ニーサ)」は国が進めている投資で、他の投資(例:FXや仮想通貨)と比べて比較的安全と言われています。今回は2回に分けて、長期投資に最適な「つみたてNISA」の特徴やメリット・デメリットについて解説していきます。

まずPart1ということで、つみたてNISAの概要と特徴についてです!

つみたてNISAとは

NISA(少額投資非課税制度)は元々、イギリスのISA(Individual Savings Account:個人貯蓄口座)がモデルになっていて、それの日本版としてNISA(Nippon Individual Savings Account)と名付けられています。

NISAには、

- ●一般NISA

- ●つみたてNISA

- ●ジュニアNISA

の3種類がありますが、サラリーマンでも少額から始めやすく、複利の力を十分に発揮できるのがつみたてNISAです。

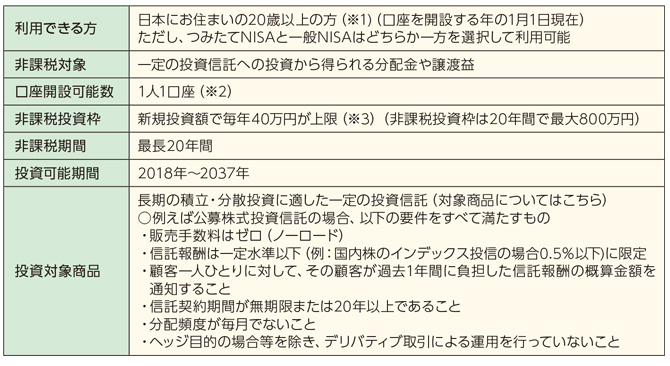

- ※1… 0歳~19歳の方は、ジュニアNISA口座をご利用いただけます。詳しくはジュニアNISAページをご覧ください。

- ※2… NISA口座を開設する金融機関は1年単位で変更可能です。また、NISA口座内で、つみたてNISAと一般NISAを1年単位で変更することも可能です。ただし、つみたてNISAですでに投資信託を購入している場合、その年は他の金融機関又は一般NISAに変更することはできません。

- ※3… 未使用分があっても翌年以降への繰り越しはできません。

通常の投資(例:個別株の売買、FX、仮想通貨など)の場合、その市場の値動きが気になってしまい、本業の仕事が疎かになることもあります。従って、そのような投資方法はサラリーマンには向いていません。

今回ご紹介するつみたてNISAは基本、数十年にわたり「放置」でOK!毎月の投資先と金額を決めて、あとはお金が増えるのをただただ見守り続けるだけです(笑)

なぜそんなことが可能なのでしょうか? これはつみたてNISAの仕組みを理解しなければいけません。

こちらは金融庁に掲載されているつみたてNISAの概要です。

いろいろ書かれていますが、毎年40万円(非課税投資枠)の投資信託を購入することで、20年間最大800万円分の資産形成が可能となるのがつみたてNISAです。

つみたてNISAの根本的な考え方は、

- ●一定額少額の長期積立

- ●分散投資

- ●インデックス投資

とされていて、一般のサラリーマンが安定・安全に資産形成ができるよう、リスクを最大限に減らした制度です。

では上記の特徴を順に解説していきますね。

一定額少額の長期積立(ドルコスト平均法)

つみたてNISAは月に100円から開始することが可能です。なので、投資に不安がある場合、月に数百円から開始するのもOK!

そして毎月少額を一定額積み立てていきますが、大事なのが「ドルコスト平均法」と呼ばれる考え方です。

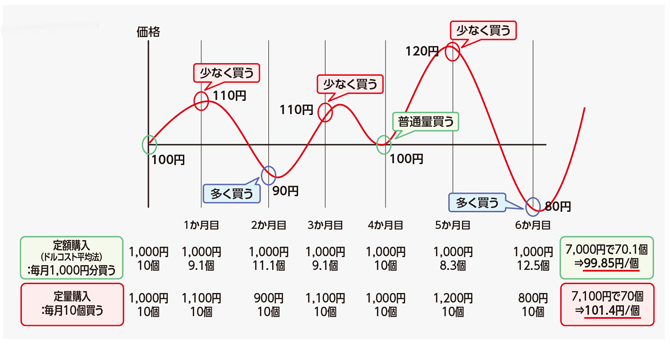

投資の積み立て方法には「定額」と「定量」がありますが、ドルコスト平均法は「定額」の積み立て手法です。

毎月の購入額を固定すると、

- ●価格の下落時 ⇒ 量を多く購入できる

- ●価格の上昇時 ⇒ 量は少なく購入できる

ということになります。

例えば、毎月1,000円分定額で投資信託を購入していく場合、投資信託の単価が100円なら10個買えます。単価が110円になれば9.1個の購入で、単価が80円になれば12.5個の購入です(図1)。

図は半年間と短期的なものですが、定額購入を長期間繰り返すことで、定量購入(図1では毎月10個分購入)よりも1個あたりの購入額を小さくしていくことが可能となります! つまり、価格変動リスクを低減することが可能です。

よく投資をしていると、「下がったタイミングで買おう」、「いつ下がるのか……」、「今は高いので買うのを控えよう」など、こんな考えになるかもしれませんが、つみたてNISAはドルコスト平均法で運用していくため、一切気にしなくて大丈夫です!

投資信託の価格が長期的(10~30年)に見て上昇傾向にある場合、この方法で購入し続けると、損することはありません。もちろん、ピンポイント(例:リーマンショック、コロナショック)で損する時期もあるかもしれませんが、長期に保有し続けることでそのリスクは限りなく低くなるでしょう。

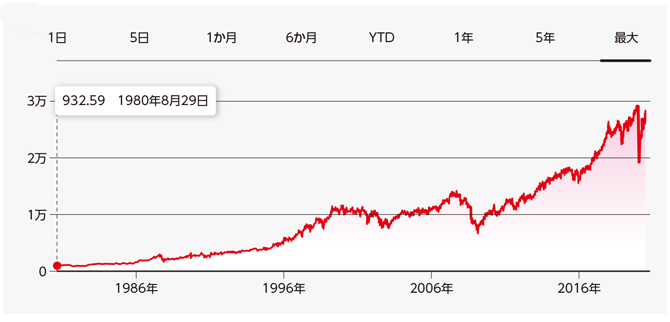

逆に、長期的に下降傾向にある場合には損する(元割れ)の可能性があります。ただ、株式や投資信託の価格は世界の発展・発達に伴って反映されるため、長期的にみると基本的には上昇傾向です。例えば、世界最大規模の株式市場である米国ダウ平均を見てみると、浮き沈みはあるものの上昇していることが分かります(図2)。

分散投資

続いて、分散投資について解説します。先ほどダウ平均をお見せしましたが、例えば米国が破綻してしまったらどうなるでしょうか? もちろん、保有していた米国株式は全て紙切れになってしまいます(極端な例ではありますが)。

このように投資先は1個に限定するのではなく、なるべくいろいろな箇所や種類に分散させることが重要です(図3)。

基本的につみたてNISAの投資信託は元々分散投資されますので、あまり気にする必要はありません。具体的な投資信託商品の「eMAXIS Slim先進国株式インデックス」という商品は、米国・イギリス・フランス・ドイツ・カナダ・スイスなどなど、投資先はさまざまな国に分散されていますし、含まれる企業もIT系から食品系までさまざまな分野に分散されています。

分散投資もリスクを低減するために非常に重要な考え方ですね!

証券用語にも「卵は1つのカゴに盛るな」という有名な格言があります。卵を1つのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれませんが、複数のカゴに分けて卵を盛っておけば、そのうちの1つのカゴを落としカゴの卵が割れて駄目になったとしても、他のカゴの卵は影響を受けずに済むという意味合いです。

インデックス投資

最後にインデックス投資について解説しますが、まずは「インデックスファンド」という言葉の説明からしていきます。

インデックスファンドとは、簡単に言うと「株の超大企業セット」のこととお考えください。

日本国内のインデックスファンドには、トヨタ自動車、三菱重工、ソニーなどの大企業が名を連ねています。海外のインデックスファンドには、Amazon、google、Yahoo!、Appleなどが含まれていますね。

例えば、先ほどの投資信託商品「eMAXIS Slim先進国株式インデックス」は20か国以上・約1,300企業(銘柄)から構成されていますが、その上位7銘柄がこちらです。

- ●アップル(情報技術):2.23%

- ●マイクロソフト(情報技術):1.43%

- ●アマゾン(一般消費財・サービス):1.03%

- ●エクソン・モービル(エネルギー):1.02%

- ●ジョンソン&ジョンソン(ヘルスケア):1.01%

- ●JPモルガン・チェース(金融):0.99%

- ●Facebook(情報技術):0.96%

基本的に大企業の株価の特徴は、世の中の景気動向と同じような推移を示しますので、世界経済の発達に合わせて緩やかに成長・株価上昇が見込めます。

このように、値動きが平均株価指数に沿うものを「インデックスファンド」と呼んでいます。ちなみにインデックスファンドは全て手数料(信託報酬)が格安といった特徴もありますね!

インデックスファンド以外には「アクティブファンド」と呼ばれるものがありますが、こちらはベンチャー系や値動きに期待ができるものをピックアップしています。当たればデカいのですが、インデックスファンドよりも値動きが激しく、マイナスになる可能性も高いです。また、手数料(信託報酬)も高めです。

インデックスファンドに投資する方法のことをインデックス投資と言いますが、つみたてNISAでは絶対にインデックス投資をオススメします(つみたてNISAではアクティブファンドへの投資も可能ですが、商品は少なめ)。

まとめ

今までの説明をまとめると、つみたてNISAは

- 世界中の大企業の株セットを毎月一定額長期的に購入し続ける

ことでリスクを最小限にし、最大の資産形成が可能になる制度と言えるでしょう。

しかも投資信託商品は複利(再投資)で運用益が膨らんでいくため、長期になればなるほど利益が大きくなりやすいのも特徴です。

ドルコスト平均法、分散投資、インデックス投資のことを理解してもらえれば、つみたてNISAは可能な限りリスクを低くした投資方法であることが分かってきます。

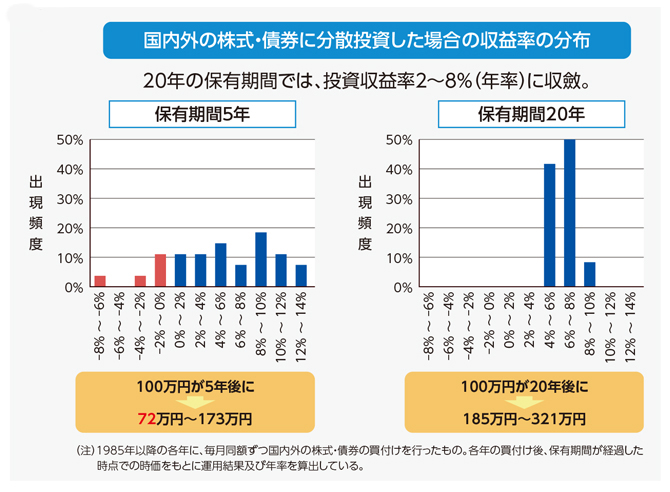

実際に金融庁の資料の中でも、国内外の株式・債権に分散投資した場合のシミュレーションが掲載されていました(図4)。

保有期間が短期(5年)の場合、やはりその時代の株価などの浮き沈みによってマイナスになることもありますが、長期間保有(20年)した場合には概ね年率2~8%になるとされています。つみたてNISAの考え方に合致していますね。

今回はつみたてNISAの概要や特徴について解説しました!Part2ではつみたてNISAのメリットやデメリット、具体的なシミュレーションについて紹介していきたいと思います。